Vortrag im Gewerkschaftshaus Stuttgart am 8.2.2012

von Tomasz Konicz

In der folgenden Stunde werde ich mich bemühen, die systemischen Ursachen der gegenwärtigen kapitalistischen Systemkrise möglichst allgemeinverständlich darzulegen. Die Krise manifestiert sich derzeit vor allem als eine Schuldenkrise. Etliche südeuropäische Staaten sind von dem Bankrott bedroht, während in den USA oder Großbritannien wiederum die private Verschuldung enorme Ausmaße erreicht. In meinem Referat soll somit einerseits die Entstehung dieser gigantischen Schuldentürme erklärt werden, unter denen die USA und Europa zusammenzubrechen drohen.

Ich will dabei versuchen, die Krisenursachen in den Widersprüchen der kapitalistischen Produktionsweise zu verorten. Meine folgende Argumentation grenzt sich somit fundamental von dem üblichen Krisendiskurs in Deutschland ab. In den Massenmedien wird ja zumeist eine Personifizierung der Krisenursachen betrieben. Hierbei werden die aktuellen Verwerfungen auf das bösartige oder amoralische Treiben einer Personengruppe zurückgeführt. Mal sind es die flauen „Südländer“, mal raffgierige Banker, die die Krise zu verantworten hätten. Bekannt ist ja auch die Argumentation, den Opfern der Krise die Schuld hierfür in die Schuhe zu schieben. Hier hat ja Thilo Sarrazin ganze Arbeit geleistet, der den Arbeitslosen und den marginalisierten Ausländern irgendwelche genetischen Defekte andichtet. Bei dieser Personifizierung bleibt das kapitalistische System als solches außerhalb der Betrachtung, es wandelt sich zu einer ewigen, quasi natürlichen Voraussetzung menschlichen Zusammenlebens. Die Begriffe, Kategorien und Prozesse des Systems werden so zu Naturgesetzen ideologisiert. Bei der Personifizierung der Krisenursachen scheint es so, als ob die Krise deswegen ausgebrochen sei, weil bestimmte Bevölkerungsgruppen sich nicht an die „Naturgesetze“ des Kapitalismus nicht eingehalten hätten. Die entsprechenden Argumentationen sind uns wohlbekannt: Die Banker waren zu gierig, die Griechen waren zu faul, die Arbeitslosen wollen nicht arbeiten – deswegen befinde sich das System in einer Krise.

Bei meinen Ausführungen geht es geht nicht um „Sündenbocksuche“, sondern hier rücken die Struktur, die Kategorien und die Widersprüche des Kapitalismus in den Fokus der Betrachtungen. Statt fieberhaft nach “Schuldigen” für die Schuldenkrise zu suchen, müssen wir die systemischen Ursachen der Verschuldungsdynamik klären. Erlauben Sie mir nun, meine zentrale These bezüglich der Schuldenkrise den weiteren Ausführungen voranstellen: Der Kapitalismus läuft nur noch auf Pump. Diese gigantischen Schuldenberge sind in den vergangenen Jahrzehnten entstanden, weil sie notwendig waren, um den Kapitalismus überhaupt funktionsfähig zu erhalten. Ohne Schuldenmacherei zerbricht das System an sich selbst. Private und/oder staatliche Verschuldung stellt im zunehmenden Maße eine Systemvoraussetzung dar, ohne die der Kapitalismus nicht mehr reproduktionsfähig ist. In den kommenden Ausführungen werde ich mich bemühen, diese Kernthese zu begründen.

Das Referat ist in zwei Abschnitte gegliedert: Zuerst soll die Krisendynamik in der Europäischen Union beleuchtet werden. Hiernach wird der Charakter der Weltwirtschaftskrise im globalen Rahmen näher betrachtet – in diesem Abschnitt wird die Entwicklung in den Verinigten Staaten von Amerika ins Zentrum meiner Ausführungen rücken. Im Zuge meiner Darlegungen hoffe ich somit, den Blickwinkel auf das Krisengeschehen zu weiten: von der aktuellen europäischen, bis zur historischen und globalen Perspektive.

Somit möchte Sie einladen, sich für einen historischen Erklärungsansatz offen zu zeigen. Die aktuellen Krisentendenzen sollen hierbei in einen historischen Krisenkontext eingeordnet werden, in dessen Rahen die Krisenursachen bis in die 80er Jahre zurückverfolgt werden können. Es gilt hierbei schlicht historisch zu fragen, wann die Verschuldungsdynamik einsetzte, unter der viele Staaten und Volkswirtschaften derzeit zusammenzubrechen drohen. Im Folgenden soll somit ausgeführt werden, daß die Zerwürfnisse in der Euro-Zone nur den gegenwärtigen Brennpunkt einer langfristigen, fundamentalen Krise des gesamten kapitalistischen Weltsystems bilden, das in einem dekadenlangen Krisenprozess an die innere Schranke seiner Reproduktionsfähigkeit stößt.

Europa und Eurokrise

Doch kehren wir Erstmal zum aktuellen Krisenverlauf zurück: Ich möchte jetzt zum ersten Teil meines Referats kommen, und die Krisendynamik auf europäischer Ebene beleuchten. In Europa scheint es Krisengewinner und Krisenverlierer zu geben. Während zumindest in Deutschlands Presse ein zweites Wirtschaftswunder bejubelt, verharren weite Teile der Eurozone in Stagnation oder Rezession.

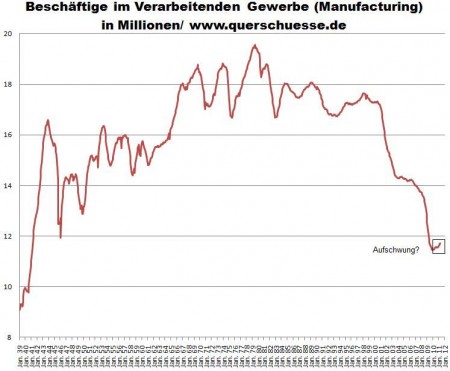

Grafik 01: Industrieproduktion Eurozone

Zu erkennen ist diese Dominanz der BRD sehr schön an der Grafik hier, die die Veränderung der Industrieproduktion in der Eurozone in Relation zum Jahr 2000 darstellt. Sie können deutlich erkennen, dass Deutschland bereits den Vorkrisenstand der Industrieproduktion nahezu erreicht hat, während die südlichen Eurostaaten, Frankreich und Großbritannien immer noch weniger Waren produzieren als vor 12 Jahren. Diese wirtschaftliche Dominanz wandelte die deutsche Regierung bereits in einen politischen Führungsanspruch in Europa um. Berlin konnte sich bei der forcierten Änderung der EU-Verträge in nahezu allen Streitpunkten durchsetzen, und ein Europa erreichten, in dem weitgehend „deutsch gesprochen“ werde, wie es der CDU-Franktionssprecher Volker Kauder formulierte. Vor wenigen Tagen wurde der von Berlin geforderte Fiskalpakt auf einem Brüssler Gipfel verabschiedet, der Austeritätspolitik und Haushaltskonsolidierung auf europäischer Ebene institutionalisiert.

Diese Ausdifferenzierung der Eurozone in Gewinner und Verlierer des Krisenprozesses soll nun auf die längerfristigen wirtschaftlichen Ungleichgewichte innerhalb dieser Währungsunion zurückgeführt werden. Es geht dabei um die gigantischen Handelsüberschüsse Deutschlands gegenüber der Eurozone, die maßgeblich zur Ausbildung der Verschuldungsdynamik in Südeuropa beitrugen. Hier klärt sich dann auch die Frage, woher die Schuldenberge kommen, unter denen Südeuropa gerade zusammenbricht:

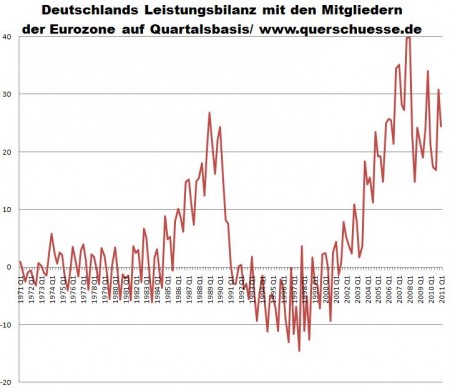

Diese Exportoffensiven der deutschen Industrie gingen vor allem aber zulasten der Volkswirtschaften der Eurozone, wie hier in der Grafik zur Entwicklung der Leistungsbilanz dargestellt. Seit der Einführung des Euro summiert sich Deutschlands Leistungsbilanzüberschuss gegenüber der Eurozone auf die gigantische Summe von als mehr 770 Milliarden Euro!

Grafik 02 Exportueberschüsse-brd-eurozone

Die Leistungsbilanz einer Volkswirtschaft stellt eine Art breit gefasster Handelsbilanz dar. Die Leistungsbilanz misst die Veränderung des Vermögens eines Landes gegenüber dem Rest der Welt. Dieses Vermögen ändert sich durch den Handel mit Waren und Dienstleistungen und durch sonstige Geldüberweisungen. Ein Exportüberschuss führt in der Regel auch zu einem Überschuss in der Leistungsbilanz und bedeutet einen Vermögenszuwachs eines Landes gegen den Rest der Welt. Bei der Eurozone handelt es sich also längst um eine Transferunion – um eine Transferunion zugunsten des deutschen Exportkapitals. In der Grafik ist sehr gut zu erkennen, dass die Leistungsbilanzüberschüsse Deutschlands gegenüber den Ländern der Eurozone erst seit Einführung des Euro Anfang 2002 regelrecht explodieren. Wie gesagt, konnte Deutschlands Exportindustrie seit Euroeinführung 770 Milliarden Euro Zuflüssen verzeichnen.

Wir müssen uns jetzt eine mathematisch-logische Selbstverständlichkeit nochmals klar machen, die in dem deutschen Krisendiskurs hartnäckig ignoriert wird. Die deutschen Exporterfolge sind nur deswegen möglich, weil sich die Zielländer dieser Exportoffensiven verschuldeten. Auf globaler Ebene handelt es sich nämlich schlicht um ein Nullsummenspiel: Werden weltweit alle Exportüberschüsse und Handelsdefizite miteinander verrechnet, dann ergibt dies immer genau Null Euro. Eine einzelne Volkswirtschaft kann somit nur dann Exportüberschüsse erwirtschaften, wenn andere Länder Defizite verzeichnen. Deutschland Exportindustrie konnte nur deswegen so erfolgreich sein, weil sich die Zielländer dieser deutschen Exporte verschuldeten. Dies ist eine logisch-arithmetische Gesetzmäßigkeit. Dabei hat die deutsche Exportwalze vor allem gegenüber den ökonomisch unterlegenen Ländern Südeuropas enorme Leistungsbilanzüberschüsse erwirtschaftet – und somit logischerweise zu der Anhäufung der Schuldenberge dort beigetragen.

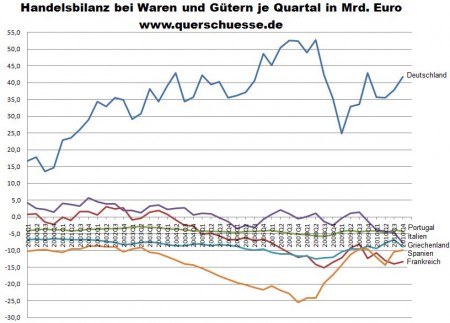

Grafik 03: Leitsungsbilanz-brd-suedlaender

Bei dieser Grafik sehen wir oben die Leistungsbilanzüberschüsse der Bundesrepublik und unten die Defizite südeuropäischer Staaten. Offensichtlich verhalten sich deutsche Überschüsse und die südeuropäischen Defizite nahezu spiegelverkehrt! Die Intensivierung der deutschen Exportoffensive führt zu steigenden Defiziten in Südeuropa. Und umgekehrt lässt der krisenbedingte Einbruch der deutschen Exporte auch die Defizite im Süden der Eurozone schrumpfen.

Diese enormen Überschüsse der deutschen Exportindustrie sind in dieser Dimension erst durch den Euro ermöglich worden. Diese ökonomisch der BRD unterlegenen Volkswirtschaften können seit der Einführung des Euro nicht mehr mit Währungsabwertungen auf die Exportoffensiven des deutschen Kapitals reagieren. Hierdurch würden die südeuropäischen Waren verbilligt und wieder konkurrenzfähig. Da dieser Ausweg den Ländern Südeuropas durch den Euro genommen wurde, mussten die Exportüberschusse Deutschlands durch Schuldenaufnahme beglichen werden.

Grafik 04: Handelsbilanzen – Eurozone

Dennoch wurden bis zum Krisenausbruch diese Ungleichgewichte in der Eurozone selbst in Südeuropa kaum öffentlich diskutiert, wie sie hier aus der Grafik ersichtlich werden. Viele der derzeitigen Schuldenländer wähnten sich vor Krisenaufbruch auf der wirtschaftlichen Überholspur. Solange diese Schuldenblasen in Südeuropa im Aufsteigen begriffen waren, schienen auch die derzeitigen Pleitestaaten davon zu profitieren. In enger Wechselwirkung mit den deutschen Exportoffensiven entwickelten sich in etlichen europäischen Ländern sogenannte Defizitkonjunkturen. Unter diesem Begriff versteht man einen Konjunkturaufschwung, der durch die Ausbildung von Defiziten zustande kommt. Salopp gesagt: Der Aufschwung wird durch Schuldenmacherei ermöglich. Der private Sektor oder der Staat nimmt Kredite auf, gibt dieses Geld aus und schafft so kreditfinanzierte Nachfrage, die stimulierend auf die Wirtschaft wirkt.

Rückblickend betrachtet war die “europäische Integration” selber ein Reflex auf diese Krise. Das “Europäische Haus” wurde spätestens seit der Euroeinführung auf einen beständig wachsenden Schuldenberg errichtet, der bis zum Platzen dieser Schuldenblase allen Beteiligten die Illusion verschaffte, an einem allgemein vorteilhaften Integrationsprozess beteiligt zu sein: Deutschlands Industrie erhielt dank des Euro Exportmärkte, während Europas Schuldenstaaten ihre kreditfinanzierte Deifizitkonjunktur erfuhren.

Viele der Volkswirtschaften, die derzeit aufgrund einer zusammengebrochenen Defizitkonjunktur eine besonders schwere Rezession erleben, galten zuvor als besonders erfolgreich. Großbritannien, der „keltische Tiger“ Irland und auch Spanien konnten so jahrelang hohe jährliche Wachstumsraten erzielen. Dieses Kunststück war nur durch die besagte Defizitkonjunktur möglich, die ja zumeist mit einer spekulativen Blasenbildung auf den Immobilienmärkten einherging. Wir müssen uns nur in Erinnerung rufen, dass in Spanien, Großbritannien, und etwa Irland aufgrund dieser Defizitkonjunkturen sogar Arbeitskräftemangel herrschte, der durch ein Millionenheer osteuropäischer Arbeitsmigranten gedeckt wurde.

Dabei waren es nicht zuletzt deutsche Finanzhäuser, die diese Defizitkonjunkturen vermittels großzügiger Kreditvergabe finanzierten. Hier erst schließt sich der Kreis der besagten südeuropäischen Defizitkonjunkuren zu einem Defizitkreislauf. Die ökonomisch überlegenen Volkswirtschaften des nördlichen Zentrums der Eurozone konnten einerseits enorme Handelsüberschüsse mit Südeuropa erwirtschaften. Doch zusätzlich profitierten ihre Finanzsektoren von der Kreditvergabe an den griechischen Staat oder an spanische Unternehmen und Hypothekennehmer. Ein ungleicher Kreislauf etablierte sich: Während von Deutschland aus die Warenströme in den Süden der Eurozone flossen, strömten in der Gegenrichtung griechische, spanische und portugiesische Wertpapiere in die Banktresore deutscher und französischer Finanzinstitute. Ironischerweise sind aber französische Finanzhäuser weitaus stärker in den Schuldenländern der Eurozone exponiert als die Deutschen Banken, die ihr Engagement rechtzeitig zu reduzieren begannen. Im Endeffekt haben somit auch französische Banken die deutschen Handelsüberschüsse in Südeuropa finanziert.

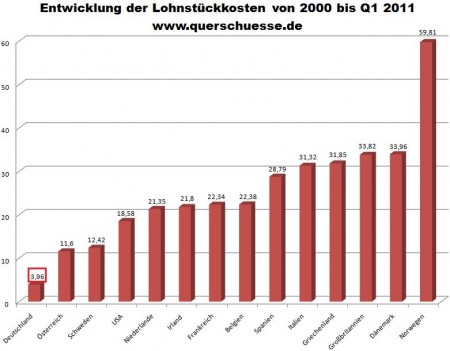

Das Geheimnis der deutschen Exporterfolge lässt sich auf einen berüchtigten Begriff Bringen: Hartz IV. Die äußerst erfolgreiche Exportoffensive der deutschen Industrie wurde vor allem durch eine Verelendungsstrategie in Deutschland selber ermöglicht. Hier, in der miserablen Lohnentwicklung in der BRD, ist eine zentrale Ursache für Deutschlands Exportweltmeisterschaft zu finden. Die Lohnabhängigen in der Bundesrepublik mussten sich also die Exporterfolge der deutschen Industrie durch beständiges „Gürtel enger schnallen“ vom Munde absparen.

Grafik 05: lohnstuckkosten-eu-2000-2010

Hier erschließen wir nun die Ursache des Deutschen „Exportwunders“. Dass real rückläufige Lohnniveau in Deutschland ging ja einher mit einer Steigerung der Produktivität der hochentwickelten deutschen Industrie. Hieraus ergab sich eine sehr vorteilhafte Entwicklung der Lohnstückkosten in Deutschland – also des Anteils der Löhne an den Kosten einer Ware. Diese Grafik stellt die Entwicklung der Lohnstückkosten zwischen 2000 und dem ersten Quartal 2011 dar. Deutschland bildet hier, auf der Grafik ganz links zu finden, das europäische Schlusslicht.

Kommen wir nun zur Zusammenfassung der Lage in Europa: Der europäische Währungsraum war charakterisiert durch den Exportvizeweltmeister Deutschland im Zentrum und die Defizitkonjunkturen Südeuropas in der Peripherie, die durch stetige Verschuldung die Exportüberschusse Deutschlands aufnahmen. Es entwickelten sich die besagten Defizitkreisläufe, bei denen Nordeuropas Finanzsektor die Verschuldung in den südeuropäischen Absatzmärkten der deutschen Exportindustrie finanzierte. Dabei schienen auch die südlichen Eurostaaten hiervor zu profitieren, da sie ja besagte Defizitkonjunkturen ausbildeten oder Fördermittel von der EU erhielten – und dank dem Euro günstige Zinsen bei der Schuldenaufnahme erhielten. Deutschlands Exportindustrie profitierte somit von der Verschuldung in der Eurozone, ohne das in Deutschland selber ähnlich dramatische Prozesse abliefen.

Nach Krisenausbruch fanden in weiten Teilen Südeuropas zusammenbruchsartige Kontraktionen der Industreiproduktion statt. In Griechenland, Portugal, Italien oder Spanien liegt die Industrieproduktion immer noch 20 bis 40 Prozent unter dem Vorkrisenstand. Meine Themse hierzu lautet: Der Wirtschaftseinbruch in Südeuropa wird nicht mehr von einem späteren Aufschwung abgelöst werden. Diese Einbrüche deuten vielmehr auf eine permanennte Deindustrialisierung in diesen Ländern hin. In der Peripherie der EU findet ein dauerhafter wirtschaftlicher und sozialer Abstieg statt. Es ist, als ob die »Dritte Welt« sich von Nordafrika über das Mittelmeer bis nach Südeuropa ausbreiten würde. Es findet derzeit ein neuer Schub des Prozesses des »Abschmelzens« der relativen Wohlstandsinseln der »Ersten Welt« im globalen Maßstab statt – und Südeuropa ist hiervon besonders stark betroffen.

Global

Um aber vollauf zu verstehen, wieso sich Deutschland so sehr konjunkturell von seinem europäischen Umfeld entkoppeln konnte, müssen wir nun zum zweiten Teil meiner Ausführungen kommen und den Krisenprozess auf globaler Ebene betrachten:

Grafik 06 – Konjunkturpakete

Weltweit legten ab 2008 die Regierungen der meisten kapitalistischen Kernländer Konjunkturpakete auf, um den Zusammenbruch der Defizitkonjunkturen im Zuge der Finanzkrise zu kompensieren. Die zuvor durch Schuldenbildung auf den Finanzmärkten generierte, private Nachfrage wurde durch staatliche Nachfrage ersetzt. Die Staaten sahen sich somit genötigt, die Defizitkonjunkturen zu verstaatlichen, um eine globale Depression zu verhindern. Die staatlichen Konjunkturprogramme erreichen auf globaler Ebene tatsächlich enorme Dimensionen. Der dadurch generierte Nachfrageschub erreichte rund 4,7% des Welteinkommens in 2009. Es ist somit kein Zufall, dass aktuell die Staatsschuldenkrisen mit einer globalen konjunkturellen Flaute zusammenfallen. Die kreditfinanzierten Staatsausgaben bildeten die wichtigste globale Konjunkturstütze – doch weltweit sind diese Konjunkturprogramme größtenteils längst ausgelaufen.

Die deutsche Exportindustrie konnte in dem vergangenem Jahr von diesem zusätzlichem, schuldenfinanzierten Nachfrageschub im besonderem Ausmaß profitieren, da ihr ausgerechnet auch noch die Krise der Eurozone weitere Exportvorteile verschaffte. Da der Euro am Rande des Zusammenbruchs taumelt, verlor dieser Gegenüber den meisten anderen Währungen rapide an Wert, wodurch auch deutsche Waren in anderen Weltregionen günstiger wurden. Hieraus erklärt sich die Tatsache, dass deutsche Exporte in 2010 und 2011 vor allem außerhalb der Eurozone besonders stark zulegen konnten.

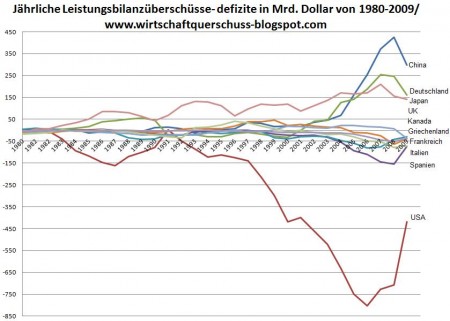

Grafik 07-leistungsbilanzen-global

Doch gehen wir nun noch etwas weiter in die Vergangenheit zurück. Wir haben ja bereits die Defizitkreisläufe innerhalb der Europäischen Union diskutiert. An dieser Grafik ist zumindest zu erahnen, dass sich global ähnliche Ungleichgewichte herausgebildet haben. Auf globaler Ebene haben sich die USA verschuldet, und somit die Weltwirtschaft maßgeblich angetrieben. Die Dimensionen sind natürlich um ein vielfaches größer als bei den Ungleichgewichten in Europa, wie bei der Grafik ersichtlich wird: Oben sehen wir mit China, Deutschland und Japan, die Länder mit starken Überschüssen in der Leistungsbilanz bis 2009. Der rote Graf unten illustriert das gigantische Leistungsbilanzdefizit der Vereinigten Staaten von Amerika. Dieses Defizit in der Leistungsbilanz besteht vor allem aus einem Handelsdefizit.

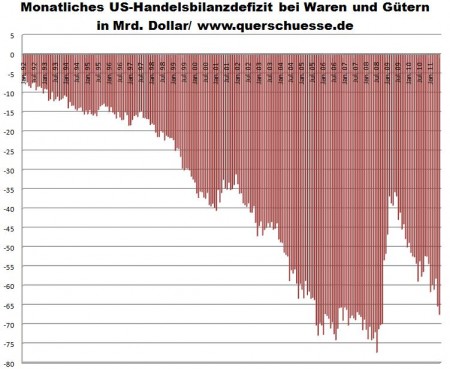

Grafik 08 -handelsbilanzdefizit-usa1

Ähnlich wie der schuldenfinanzierte Boom in Europas Deifizitkonjunkturen, wirkte auch die amerikanische Verschuldungsdynamik belebend auf die Weltwirtschaft: Auf dem Höhepunkt ihrer Defizitkonjunktur verzeichneten die Vereinigten Staaten ein Handelsdefizit von nahezu 800 Milliarden US-Dollar – jährlich, wohlgemerkt! Die USA glichen also einem schwarzen Loch der Weltwirtschaft, das durch sein Handelsdefizit einen Großteil der Überschussproduktion der Welt aufnahm und somit stabilisierend auf das gesamte kapitalistische Weltsystem wirkte. Bei diesen Dimensionen verblassen selbst die ökonomischen Ungleichgewichte zwischen Deutschland und den verschuldeten südlichen Ländern der Eurozone.

In 2009 brach das amerikanische Handelsdefizit ein, doch inzwischen steigt es wieder steil an. Bei dieser Grafik ist auch seht schön zu erkennen, wie die monatlichen Handelsdefizite der Vereinigten Staaten seit 2010 wieder anwachsen. Von einem Abbau der „globalen Ungleichgewichte“ kann also keine Rede sein! Ein Großteil dieses amerikanischen Defizits in der Handelsbilanz entfällt auf China, das längst zum größten Auslandschuldner der Vereinigten Staaten avancierte. Es entwickelte sich zwischen beiden Großmächten ein Defizitkreislauf, der auch in der Eurozone zwischen Deutschland und der südlichen Peripherie besteht.

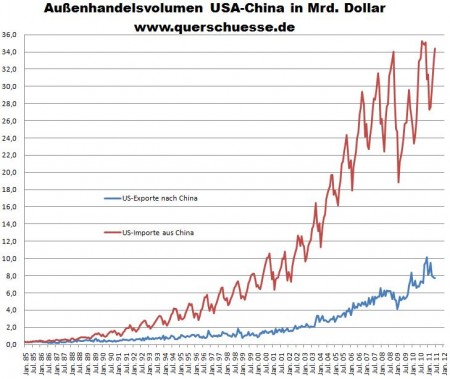

Grafik 09 – handelsblianz-usa-china

Hier noch ein Blick auf die absurd hohen Handelsüberschüsse Chinas gegenüber den USA. Es dürfte somit klar sein, dass Chinas Wachstum immer noch im hohen Ausmaß von den Exporten in die Vereinigten Staaten abhängig ist. Die Vereinigten Staaten spielen immer noch eine zentrale Rolle als Konjunkturstütze des kapitalistischen Weltsystems.

Die Umrisse der globalen Handelsstruktur dürften sich nun abzeichnen, die tatsächlich von Defizitkreisläufen gekennzeichnet war und ist. Exportorientierte Volkswirtschaften führen ihre Produktionsüberschüsse in sich immer weiter verschuldende Zielländer aus. Diese Defizitkreisläufe nahmen bis zum Krisenausbruch an Intensität zu – in den USA, Südeuropa, Großbritannien und Osteuropa. Hierbei handelte es sich – vor allem im Fall der USA – um einen langfristigen, jahrzehntelangen Prozess.

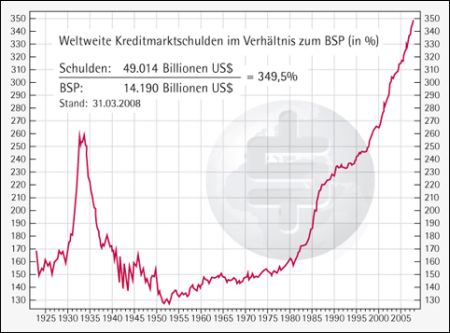

Grafik 10 usa-verschuldung-bip

Wann setzte diese Verschuldung ein? Diese Grafik stellt die langfristige Entwicklung der Gesamtverschuldung der USA in Relation zur Bruttoinlandsprodukt zwischen 1920 und 2008 dar. Wir sehen hier, dass der derzeitige Schuldenstand weitaus höher ist als bei der Weltwirtschaftskrise der 30er Jahre. Dies hier ist also ein historisch einmaliges Verschuldungsniveau der USA. Wir sollten jetzt schon im Hinterkopf behalten, dass diese Schuldenexplosion in den 80er Jahren einsetzte, zeitgleich mit der Durchsetzung des Neoliberalismus. Nochmals: Diese beispiellose Defizitkonjunktur in den Vereinigten Staaten fungierte als die zentrale globale Konjunkturlokomotive der vergangenen Jahre.

Immerhin dürfte nun meine eingangs aufgestellte These, wonach die gegenwärtigen Schuldenberge eine Systemnotwendigkeit darstellen, an Plausibilität gewonnen haben. Der Kapitalismus scheint tatsächlich nur noch auf Pump funktionieren zu können. Ob nun die Schuldenmacherei staatlich oder privat betrieben wird, ist in dieser Hinsicht einerlei.

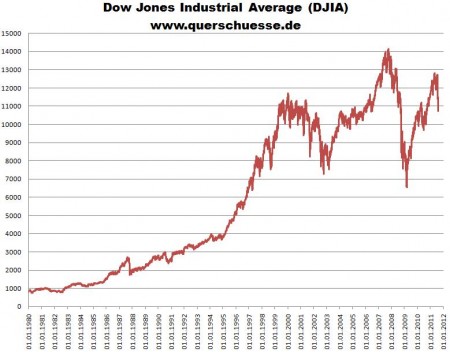

Grafik 11 dow-jones

Der Prozess der Schuldenexplosion setzte zeitgleich mit der Epoche des finanzmarktgetriebenen Kapitalismus ein. Wie bereits kurz dargestellt, startete die Verschuldungsdynamik in den USA in den 80er Jahren. Als ein Beispiel von vielen für diese finanzielle Explosion seit den achtziger Jahren, hier die langfristige Entwicklung des amerikanischen Aktienindex Dow Jones.

Wir können eindeutig erkennen, wie ab den achtziger Jahren der Index immer stärker ansteigt. Dieser Börsenaufschwung nimmt ab den neunziger Jahren exzessive Züge an. Erkennbar sind auch die Zusammenbrüche im Gefolge der geplatzten Spekulationsblase mit Hightech-Aktioen im Jahr 2000 und der erneute Aufstieg im Verlauf der Immobilien-Spekulation. Diese Blase bricht dann ab 2008 zusammen. Inzwischen kann von einer erneuten Blasenbildung gesprochen werden, die durch die Niedrigzinspolitik der Notenbanken befördert wird. Hierbei spricht man von einer Liquiditätsblase, die durch ein Übermaß von „billigem Geld“ befördert wird. Wir befinden uns also seit gut drei Dekaden in einer Finanzblasen-Ökonomie – und die Kosten zur Stabilisierung der Weltwirtschaftssystems schwellen nach dem Platzen einer jeden Finanzblase immer stärker an. Historisch betrachtet ist dies ein absolut einmaliger Vorgang in der fünfhundertjährigen Geschichte des kapitalistischen Weltsystems. Der parallele Anstieg der Schuldenberge und der Finanzmärkte ist logisch, da ja die Finanzmärkte diese Verschuldung finanzierten – der Kredit bildet ja die wichtigste „Ware“ der Finanzbranche.

Die Preisfrage lautet nun: Wieso kann das spätkapitalistische Wirtschaftssystem sich ohne Verschuldung nicht mehr reproduzieren? Sobald die – private oder staatliche – schuldengenerierte Nachfrage wegbricht, setzt eine sich selbst verstärkende Abwärtsspirale ein, in der Überproduktion zu Massenentlassungen führt, die wiederum die Nachfrage senken und weitere Entlassungswellen nach sich ziehen. Die derzeit in Europa einsetzende Rezession ist gerade darauf zurückzuführen, dass in der Eurozone die Verschuldungsdynamik nicht mehr aufrecht erhalten wird. Auf Druck Berlins sind ja europaweit Sparpakete und Schuldenbremsen eingeführt worden, die nun zu der ökonomischen Kontraktion führen. In den USA wird hingegen das System weiter per Gelddruckerei und anhaltende Schuldenaufnahme stabilisiert.

Meine These lautet nun, dass der neoliberale, finanzmarktgetriebene Kapitalismus sich nur deswegen global durchsetzen konnte, weil er einen scheinbaren Ausweg aus der fundamentalen Wirtschaftskrise in den 70er Jahren zu bieten schien. Diese Krisenperiode in den 70er Jahren wird als Stagfaltion bezeichnet, da sie mit Inflation, zunehmender Arbeitslosigkeit und stagnierendem Wirtschaftswachstum einherging.

Diese Krise der 70er Jahre hatte ihre Ursachen in der Erschöpfung des Wachstumspotenzials der damals vorherrschenden Wirtschaftsstruktur. Diese beruhte auf massenhafter und hocheffizienter Anwendung von Arbeitskraft in der Industrie (Taylor-System) und dem Fahrzeugbau als ökonomischem Leitsektor. Diese Akkumulationsregime – das von den 50er Jahren bis in die 70er dem Kapitalismus relative Stabilität bescherte – wird gemeinhin als Fordismus bezeichnet. Der Fahrzeugfabrikant Henry Ford hat dieses System als erster zur Anwendung gebracht.

Was passierte nun ab den 70ern, sodass der Fordismus in die Krise geriet? Zum einen erfuhren die damaligen – größtenteils erst nach dem Zweiten Weltkrieg entstandenen – Märkte erstmals eine gewisse Sättigung, sodass die Konkurrenz zwischen den einzelnen Unternehmen sich verschärfte. Andererseits führte beständig zunehmende Automatisierung in der Produktion erstmals dazu, dass neue Produktionszweige nicht mehr die durch Rationalisierung überflüssig gewordenen Arbeitskräfte wieder aufnehmen konnten.

Die Krise der kapitalistischen Arbeitsgesellschaft setzte voll ein, ab den 80er Jahren kehrt die zuvor fast vergessene Massenarbeitslosigkeit in die kapitalistischen Kernländer zurück.

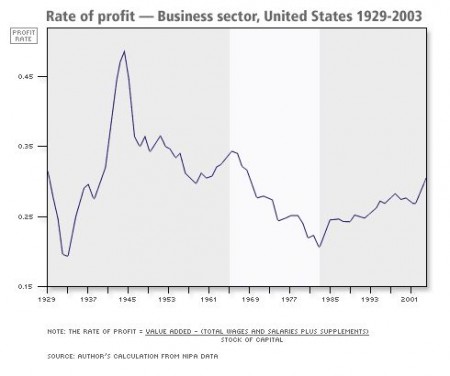

Grafik 12: Profitrate USA

Ich werde nun versuchen, diese Argumentation mit empirischen Material zu unterfüttern. Hier sehen wird die Entwicklung der Profitrate in der US-Industrie, die offenbar in den 70ern einen steilen Einbruch erlebte. Dieses Material stützt sich maßgeblich an die Berechnungen des amerikanischen Ökonomien Robert Brenner, der eine Krise der Profitabilität im kapitalistischen Weltsystem der frühen 70er Jahre konstatiert. Laut Brenner sind diese auf „Überkapazitäten“ in der Warenproduktion zurückzuführen, die mit steigender Konkurrenz einhergehen. Für das Kapital stellte dies den Super-Gau dar. Bekanntlich bildet nicht die Befriedigung von Bedürfnissen den letzten Zweck der kapitalistischen Wirtschaftsweise, sondern eine möglichst hohe “Verzinsung” des investierten Kapitals. Solange die Erwirtschaftung von Profiten auf einem hohen Niveau verbleibt, reproduziert sich das System auch bei zunehmender Verelendung oder steigender Massenarbeitslosigkeit stabil. Wir sehen bei dieser Grafik aber auch, dass die Profitrate sich ab den 80ern wieder etwas erholt. Dies ist auf den Neoliberalismus und die finanzielle Expansion zurückzuführen. Erst aufgrund der in den USA fallenden Profitrate konnte sich der Neoliberalismus ab den 80ern überhaupt durchsetzen – und dies tat er, weil er schlicht das Problem durch eine Stagnation des Lohnniveaus löste:

Grafik 13: lohnentwicklung-produktivitat-usa

Seit den siebziger Jahren stagnieren die realen Löhne in den USA, was zu der Erholung der Profitrate ab den achtziger Jahren maßgeblich beitrug. In der obigen Grafik wird ersichtlich, wie das Lohnniveau (rosa) in den 80ern von der stürmischen Entwicklung der Produktivität (blau) abgekoppelt wird. Für gewöhnlich würde dies ja bedeuten, dass hierdurch eine Überproduktionskrise ausgelöst würde: Die Arbeiter wurden zwar immer produktiver, aber zugleich haben sie nicht mehr Geld zur Verfügung, um die immer größer werdende Menge an Waren zu konsumieren, die sie selber produzieren. Trotz stagnierender Löhne, höherer Produktivität und erneut steigender Profitraten fand genau dies nicht statt. Des Rätsels Lösung findet sich in den Finanzmärkten und der schuldenfinanzierten Defizitkonjunktur, die sie befeuerten:

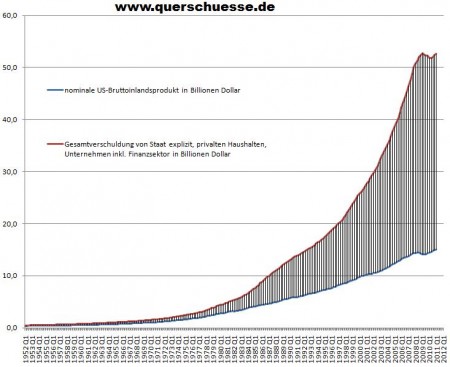

Grafik 14usa-verschuldung-bip

Hier sehen wir nochmals die Entwicklung der amerikanischen Gesamtverschuldung (rot) und des Bruttoinlandsprodukt (blau) n Billionen US-Dollar. Es ist offensichtlich, dass zeitgleich mit der Entkopplung der Produktivität vom Lohnniveau auch eine Entkopplung des Schuldenniveaus vom Wirtschaftswachstum in den USA stattfand. Die potentielle Überproduktionskrise, die aufgrund der steigenden Produktivität bei stagnierenden Löhnen eigentlich ausbrechen müsste, wurde einfach durch eine ausartende Verschuldung vertagt – bis 2008. Nach dieser langen Inkubationszeit gerät nun der jahrzehntelange Krisenprozess seit circa drei Jahren in ein manifestes Stadium.

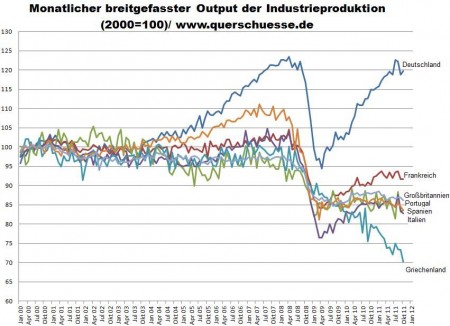

Letztendlich ist der Kapitalismus schlicht zu produktiv für sich selbst geworden. Dieses System stößt an eine innere Schranke seiner Entwicklung. Die immer schneller um sich greifende Rationalisierung und Automatisierung führt dazu, dass immer mehr Waren in immer kürzerer Zeit durch immer weniger Arbeitskräfte hergestellt werden können. Neue Industriezweige wie die Mikroelektronik und die Informationstechnik beschleunigten diese Tendenz noch weiter. Diese neuen Technologien schufen weitaus weniger Arbeitsplätze, als durch deren gesamtwirtschaftliche Anwendung wegrationalisiert wurden. Die Auswirkungen der Rationalisierungsschübe der dritten industriellen Revolution lassen sich sehr schön an dem Beschäftigungsabbau in der amerikanischen Industrie ablesen:

Grafik 15 – Beschäftigte Manufacturing USA

Diese Entwicklung kennzeichnet einen fundamentalen Widerspruch der kapitalistischen Produktionsweise. Die Lohnarbeit bildet die Substanz des Kapitals – doch zugleich ist das Kapital bemüht, durch Rationalisierungsmaßnahmen die Lohnarbeit aus dem Produktionsprozess zu verdrängen. Marx hat für diesen autodestruktiven Prozeß die geniale Bezeichnung des »prozessierenden Widerspruchs« eingeführt. Dieser Widerspruch kapitalistischer Warenproduktion, bei dem das Kapital mit der Lohnarbeit seine eigene Substanz durch Rationalisierungsschübe minimiert, ist nur im »Prozessieren«, in fortlaufender Expansion und Weiterentwicklung neuer Verwertungsfelder der Warenproduktion aufrechtzuerhalten. Derselbe wissenschaftlich-technische Fortschritt, der zum Abschmelzen der Masse verausgabter Lohnarbeit in etablierten Industriezweigen führt, ließ auch neue Industriezweige oder Fertigungsmethoden entstehen.

Die Ausbildung eines gigantischen Finanzsektors und des korrespondierenden riesigen Schuldenbergs im globalen Maßstab kann folglich als eine Systemreaktion auf einen nicht mehr erfolgreich stattfindenden Strukturwandel in den Industrieländern aufgefasst werden. Aus dem erläuterten „prozessierenden Widerspruch“ der Warenproduktion resultiert ein industrieller Strukturwandel, bei dem alte Industrien verschwanden und neue hinzukamen, die wiederum Felder für Kapitalverwertung und Lohnarbeit eröffneten. Über einen bestimmten Zeitraum hinweg besaßen bestimmte Industriesektoren und Fertigungsmethoden die Rolle eines Leitsektors, bevor diese durch andere, neue Industriezweige abgelöst wurden: So erfahren wir seit dem Beginn der Industrialisierung im 18 Jahrhundert einen Strukturwandel, bei dem die Textilbranche, die Schwerindustrie, die Chemiebranche, die Elektroindustrie der Fahrzeugbau, usw, als Leitsektoren dienten, die Massenhaft Lohnarbeit verwerteten. Doch genau dies funktioniert nicht mehr, nachdem die Lohnarbeit aufgrund der Rationalisierungsschübe der mikroelektronischen Revolution sich innerhalb der Warenproduktion verflüchtigt.

Grafik 16 Bruttowerschöpfung Spanien

Ein weiteres Beispiel für die damit einhergehenden Deindustrialisierungsprozesse: Hier etwa sehen wir das langfristige Abschmelzen des Anteils der Bruttowertschöpfung der spanischen Industrie am BIP.

Die kapitalistischen Volkswirtschaften entwickelten sich folglich in zwei verschiedene Richtungen, um dieser systemischen Überproduktionskrise zu begegnen: Sie verschuldeten sich, um die besagte Defizitkonjunktur auszubilden, wie Griechenland, Spanien, Irland oder die USA. Oder sie versuchen, die Widersprüche der spätkapitalistischen Produktionsweise zu “exportieren”, wie es Deutschland, China, Südkorea oder Japan machen. Es ist besonders wichtig zu verstehen, dass die aggressive deutsche Exportpolitik selber eine reaktionäre Reaktion auf diesen objektiven Krisenprozess ist. Deutschlands Exportkapital hat die Krise nicht verursacht, sondern deren Widersprüche „exportiert“ – zulasten der südlichen Peripherie der Eurozone. Nochmals: Es ist somit dieser objektive Krisenprozess der kapitalistischen Warenproduktion, der die Klassenwidersprüche in den einzelnen kapitalistischen Staaten zuspitzt – und auch die zwischenstaatlichen Auseinandersetzungen in der Eurozone eskalieren lässt. Die neoliberale Offensive gegen die sozialen Errungenschaften der Lohnabhängigen – die bisher in der BRD in der Hartz-Gesetzgebung gipfelte – resultierte gerade aus diesem Krisenprozess. Die Intensivierung der Ausbeutung der »Ware Arbeitskraft« und der Export der Widersprüche der kapitalistischen Warenproduktion bildeten die Antwort des deutschen Kapitals auf die Krise.

Doch auch Deutschland als der scheinbare Krisegewinner ist von dem Krisenprozess, von der Erschöpfung des fordistischen Akkumulationsregimes betroffen. Zur Illustrierung dieser Tendenz zur Stagnation soll hier noch folgende Grafik dienen, die die Entwicklung des Wirtschaftswachstums in Deutschland seit den 50er Jahren darstellt:

Grafik 17 stagnation-brd

Zusammenfassend lässt sich festhalten: die Krise ist nicht vier Jahre, sondern 30 Jahre alt. Die Ursachen der Krise sind nicht in den Finanzmärkten, sondern in der warenproduzierenden, realen Wirtschaft zu suchen. Die wild wuchernden Finanzmärkte haben nicht die warenproduzierende Industrie in den Abgrund gerissen, sondern diese bis zum Zusammenbruch der spekulativen Blasenbildung durch kreditfinanzierte Nachfrage überhaupt am Leben erhalten – so wie es nach Verstaatlichung dieser Defizitkonjunktur die Staaten tun. Dem kapitalistischen System ist die Dynamik eigen, seine Produktion beständig zu revolutionieren und mit permanenten Produktivitätsfortschritten sein eigenes ökonomisches Fundament zu untergraben. Frei nach Marx ließe sich formulieren: Die Produktivkräfte sprengen die Fesseln der Produktionsverhältnisse. Die gegenwärtige Krise ist letztendlich eine Krise der kapitalistischen Lohnarbeit, die dem Kapitalismus abhanden kommt. Nur die dargelegte, ungeheure Verschuldungsdynamik der letzten Dekaden hat den Ausbruch einer verehrenden Überproduktionskrise verhindert. Dies ist ein globales Phänomen.

Dies bedeutet aber auch, dass der volle Ausbruch der Krisendynamik noch vor uns liegt. Sobald die Staaten nicht mehr in der Lage sein werden, mittels Gelddruckerei und Konjunkturprogrammen den Kapitalismus am Laufen zu halten, droht auf globaler Ebene eine Depression, wie sie gerade Griechenland an den Rand des gesellschaftlichen Zusammenbruchs führt. Die Politik kann diesen Krisendurchbruch nur durch weitere Konjunkturmaßnahmen verzögern, die aber letztendlich in den Staatsbankrott müden können. Die Krisenpolitik befindet sich somit in einem unlösbaren Selbstwiderspruch, bei dem sie nur zwischen zwei unterschiedlichen Wegen in die Krise wählen kann: Die Politische Klasse kann systemimmanent nur zwischen weiterer Verschuldung bis zu Staatsbanktrott und Hyperinflation wählen, oder den Weg harter Sparprogramme einschlagen, die in Rezession mitsamt einsetzender Deflationsspirale führen. Diesen desaströsen Weg beschreitet ja gerade – angeführt von Berlin – ganz Europa.

Dennoch muss hier nochmals darauf hingewiesen werden, dass die Bundesrepublik nicht der Auslöser der Schuldenkrise ist (genauso wenig wie die Südeuropäer). Dank der Exportfixierung der deutschen Industrie gelang es aber Berlin, die ökonomische Überlegenheit nun in politische Dominanz umzusetzen.